En línea con nuestro compromiso por impulsar el acceso al financiamiento a través del uso responsable de los medios de pago, desarrollamos el programa de alfabetización financiera ‘Maneja tus tarjetas’, en conjunto con la Universidad San Sebastián.

Orientado a los trabajadores de Chile, en una primera etapa estará dirigido a los trabajadores del retail, que hoy concentra cerca de 100 mil trabajadores. Los colaboradores conocerán estrategias de administración financiera, se capacitarán en el correcto uso de los medios de pago, el acceso al crédito y recomendaciones para manejar sus finanzas personales. Todo orientado a promover una mejor calidad de vida de los trabajadores y su grupo familiar.

“En la industria del Retail Financiero nos sentimos como el actor más relevante en el proceso de inclusión financiera de los chilenos en nuestro país. Hemos dado acceso al crédito y a medios de pago eficientes a millones de familias. Hoy damos un paso más allá, entregando a los trabajadores, competencias financieras necesarias para que hagan un buen uso del crédito. Nuestro plan es partir por casa y predicar con el ejemplo. Queremos invitar a los trabajadores de la industria del retail a ser los pioneros en usar esta importante herramienta que estamos dando a conocer. La idea es que tras cursar este programa obtengan su ‘licencia de conducir en materia crediticia’ y manejen responsablemente tanto sus tarjetas como sus posibilidades financieras, con efectos positivos en su calidad de vida y la de sus familias”, detalló Claudio Ortiz, vicepresidente ejecutivo de la Asociación del Retail Financiero.

“En Chile y el mundo estamos enfrentando una profunda crisis económica, marcada por la combinación de altos precios, menor actividad económica y destrucción de empleos. Somos uno de los países de Sudamérica con mayor inflación y las proyecciones muestran una contracción total de nuestra economía para 2023. En estos tiempos de recesión y, considerando el bajo nivel de alfabetización financiera, resulta prioritario que las personas cuenten con más y mejores herramientas para administrar sus ingresos”, comentó Alejandro Weber, decano de la Facultad de Economía y Negocios de la Universidad San Sebastián.

El programa ‘Maneja tus tarjetas’ incluirá módulos online y sesiones presenciales, en las que a través de actividades lúdicas e interactivas se reforzarán los conocimientos teóricos.

Entre las novedades que ofrece este programa figura la orientación que recibirán los trabajadores para quedar inscritos en el sistema de consulta de deuda que mantienen la CMF, lo que les permitirá revisar trimestralmente el informe que emite la Comisión respecto al estado de sus deudas en el mercado financiero. De esta forma, al finalizar la capacitación, quedarán habilitados para revisar periódicamente su desempeño financiero. Así, este programa, promoverá la toma de conciencia y un actuar responsable de las personas al administrar sus recursos.

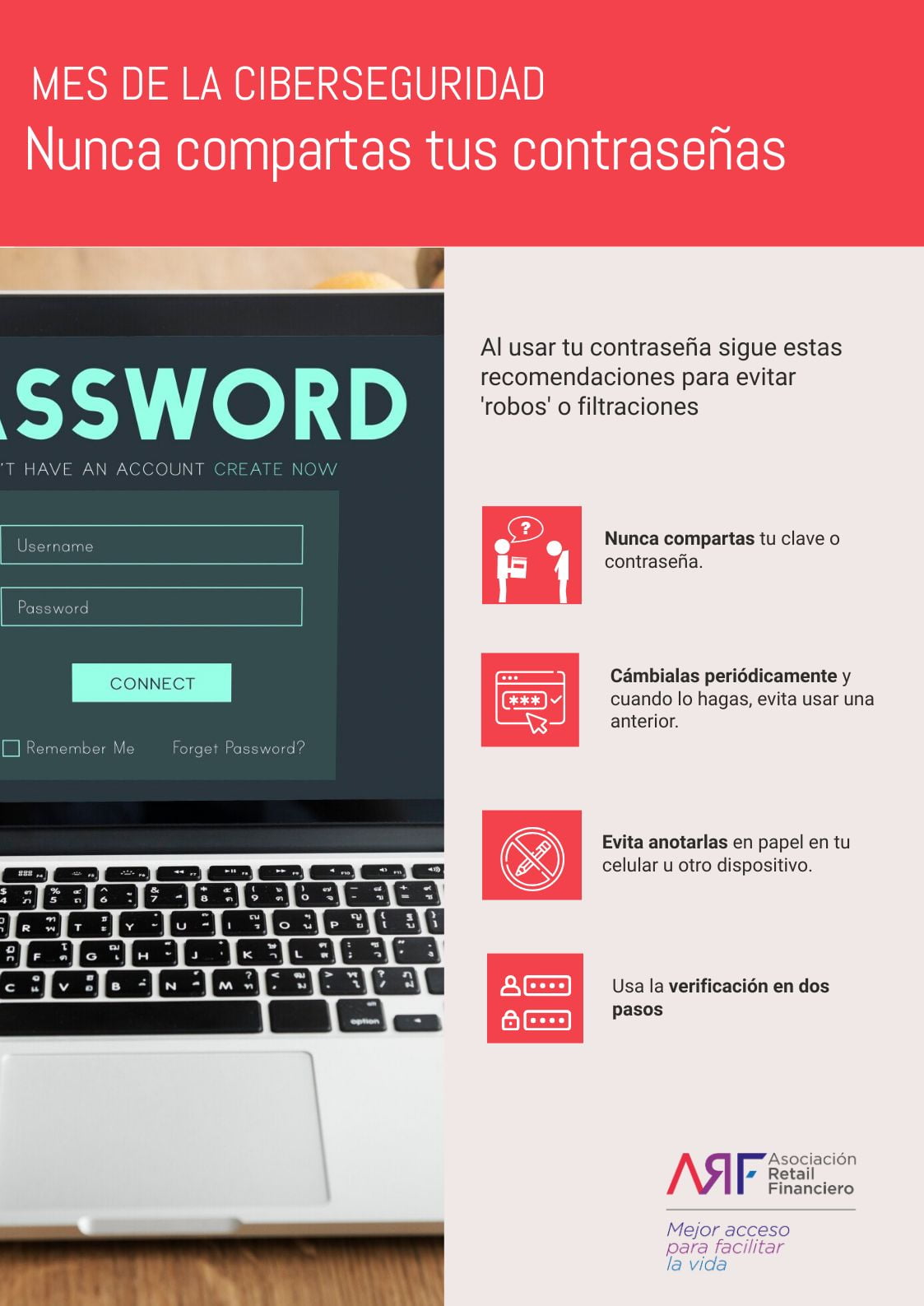

Además, una vez finalizado el curso cada participante que lo desee integrará la “Comunidad Finanzas Personales”, a través de la cual recibirá información actualizada sobre educación financiera y recomendaciones sobre ciberseguridad.

Programa Maneja Tus Tarjetas / Sexta edición Boletín Financiero

Programa Maneja Tus Tarjetas / Quinta edición Boletín Financiero

Programa Maneja Tus Tarjetas / Cuarta edición Boletín Financiero

Programa Maneja Tus Tarjetas / Tercera edición Boletín Financiero

Programa Maneja Tus Tarjetas / Segunda edición Boletín Financiero

Programa Maneja Tus Tarjetas / Primera edición Boletín Financiero

Porque el acceso al crédito es una herramienta que puede tener múltiples beneficios si hacemos un correcto uso de ellas, a continuación, ofrecemos una serie de consejos prácticos.

Sobre la decisión de compra.

– Compare el valor del crédito en diferentes locales, consultando el mismo monto y número de cuotas.

– Evalúe lo conveniente del crédito, comparando lo que cuesta el bien o servicio al contado y lo que terminará pagando a crédito.

– Use el crédito sólo para compras realmente necesarias o para inversiones que signifiquen un ahorro posterior.

– Decida con anticipación qué es exactamente lo que necesita comprar y cuánto puede gastar. No compre por impulso o presión.

– Trate de dar el mayor abono o pie posible. Esto permite reducir el número de cuotas u obtener cuotas de menor valor.

– Priorice entre aquellos bienes esenciales y aquellos que no lo son.

Sobre los gastos

– Destine un monto mensual al ahorro, aunque sea pequeño.

– Mantenga un presupuesto actualizado con todos sus ingresos, gastos y compromisos financieros.

– Evalúe caso a caso la necesidad de endeudarse.

– Procure entender la información comercial asociada a su deuda. Si no la comprende, pregunte.

– Evite pagar la cuota mínima. En lo posible busque la forma de extinguir la deuda lo más rápido posible.

– Maneje, dentro de sus posibilidades, un fondo para emergencias.

Sobre el pago

– Evite pagar deudas con otra tarjeta de crédito.

– Si es necesario, repacte sus deudas.

– Si mantiene diferentes tarjetas y créditos, intente consolidarlos todos en uno o dos lugares, privilegiando la menor tasa y el mayor plazo.

– Pague sus tarjetas y compromisos financieros dentro de los plazos definidos.

– Informe a tiempo cualquier cambio relacionado con sus datos personales. Así siempre podrá recibir sus cuentas a tiempo.

En el mundo financiero existe un sinnúmero de términos técnicos que sirven para definir usos, funciones y tipos de créditos. Por ello, a continuación ofrecemos un breve diccionario de terminología técnica para consumidores.

Tarjeta de crédito

Documento o plástico emitido por una casa comercial, respaldado por el correspondiente contrato, que permite disponer de una línea de crédito para ser usada como medio de pago en la compra de bienes y/o servicios en aquellos establecimientos habilitados (la misma casa comercial o comercios adheridos). Por tratarse de una herramienta que permite disponer del crédito, contiene elementos de seguridad destinados a resguardar al titular de posibles fraudes.

La mayoría de los emisores de tarjetas de crédito están trabajando para que un futuro cercano, la tarjeta sea aún más segura, para lo cual al momento de efectuar una compra se deberá usar una clave secreta.

Comisiones

Son los costos asociados a las tarjetas de crédito por concepto de mantención o administración, que generalmente es cobrada sólo si existe un saldo por pagar y/o se han efectuado transacciones en el período. Además, la mayoría de las casas comerciales aplica comisiones por la prestación de servicios adicionales, como compras en cuotas, avances en efectivo, uso de cajeros automáticos, entre otros.

Cabe destacar que la ley permite al emisor de la tarjeta de crédito el cobro de estos cargos.

Cupo disponible

Es el monto aún no utilizado en la línea de crédito del tarjeta habiente que aún puede utilizar para efectuar compras, pagar servicios y obtener avances en efectivo.

Seguros asociados

Las tarjetas de crédito pueden tener asociados los siguientes seguros:

– Seguro desgravamen: Se trata de un seguro asociado al crédito, de tal forma que si el titular fallece, el total de la deuda queda cancela, sin que los familiares deban incurrir en gastos.

– Seguro de desempleo, incapacidad temporal y/o enfermedades graves: Estos seguros cubren la deuda contraída con el emisor en caso de desempleo involuntario, incapacidad temporal o de alguna enfermedad grave del titular, generalmente con una cobertura máxima por evento.

– Seguro de fraude: La legislación establece que, sin necesidad que los usuarios contraten un seguro, los bancos deberán hacerse cargo de reponer el dinero en casos de extravío, hurto, robo o fraude de tarjetas de crédito, débito, prepago, o cualquier otro sistema similar, además de los fraudes en transacciones electrónicas. En caso que el banco estime que hubo dolo o culpa grave del usuario, puede iniciar un proceso judicial, y una vez que termine ese proceso, se define si se repone o no el dinero total.

Tasa de interés

Es la compensación que espera recibir el que entrega un crédito. En el caso de las tarjetas de crédito, el que presta es el emisor de dicha tarjeta (casa comercial), y la tasa corresponde a un porcentaje del crédito otorgado. Dicho interés no puede exceder de la Tasa Máxima o Tasa Máxima Convencional por invertir.

Tasa de interés máxima convencional

Es el límite superior que puede alcanzar la tasa de interés y corresponde a un 50% más que el Interés Corriente. Es fijada por la Superintendencia de Bancos e Instituciones Financieras y la trasgresión a este límite está sancionada por la ley 18.010 (Artículo 6).

Avance en efectivo

Es un retiro de dinero en efectivo efectuado con la tarjeta de crédito, el que, generalmente, se obtiene del cupo disponible. Este avance se paga en según las cuotas y el interés pactados con el emisor.

Estado de cuenta

Documento periódico a través del cual el emisor de la tarjeta informa detalladamente al cliente acerca de los movimientos u operaciones realizadas en un período de tiempo determinado (generalmente 30 días), llamado Periodo de Facturación.

El Estado de Cuenta debe informar al menos: Nombre del titular y número de la tarjeta; fecha del estado; fecha de vencimiento y monto mínimo de pago; detalle de las compras o usos de servicios, registrados en el período informado, que indique el nombre del establecimiento, la fecha y el monto; avances otorgados (fecha y monto); intereses (tasa, monto y período sobre el que se aplican); otros cargos (concepto y monto); pagos efectuados por el titular (fecha y monto); saldo adeudado a la fecha y monto disponible y tasa de interés que rige para el período siguiente.

Pago mínimo

Algunas tarjetas cuentan con la opción de efectuar un pago mínimo mensual, que es menor que el pago total facturado en el período. Lo que se debe tener claro es que la diferencia entre los facturado y lo pagado, genera una nueva deuda (revolving). Siempre es recomendable pagar el monto total de la deuda facturada en el período, salvo que existan condiciones particulares que no lo permitan.

Crédito rotatorio (revolving)

Al cancelar el pago mínimo establecido en el Estado de Cuenta, se genera un saldo (diferencia entre lo facturado y lo pagado), que origina una nueva deuda (revolving) a la que se le aplica la tasa de interés vigente para el nuevo período y se suma al saldo de deuda de esta modalidad, correspondientes a los períodos anteriores, si existieren. Esta deuda puede ser pagada por el cliente de manera diferida en el tiempo.

Morosidad

Se incurre en morosidad, cuando un cliente no paga su cuenta en la fecha de vencimiento de la misma. Si se paga un monto que no alcanza a cubrir el total facturado en el período, la diferencia no pagada pasará a constituir un monto en mora, salvo que se utilice la fórmula del revolving.

El emisor de la tarjeta está facultado legalmente para cobrar intereses sobre el monto adeudado y gastos de cobranza en que incurra. Por ello es importante no atrasarse en los pagos. Si tiene algún apuro, lo más recomendable es refinanciar su deuda.

Los montos y condiciones que los emisores pueden cobrar por concepto de gastos de cobranza, se encuentran regulados por la Ley de Protección de Derechos de los Consumidores (Ley 19.496)

Endeudamiento

Es la suma de los compromisos de pago adquiridos que deben estar considerados en el presupuesto familiar.

Sobreendeudamiento

El sobreendeudamiento se produce cuando se adquieren muchos compromisos de pago que finalmente no se pueden cumplir por diferentes motivos. Muchas veces esta situación ocurre por el uso de varias tarjetas de crédito, lo que dificulta la capacidad para cubrir el pago mensual de cada una de ellas.

En el mundo financiero existe un sinnúmero de términos técnicos que sirven para definir usos, funciones y tipos de créditos. Por ello, a continuación ofrecemos un breve diccionario de terminología técnica para consumidores.

Tarjeta de crédito

Documento o plástico emitido por una casa comercial, respaldado por el correspondiente contrato, que permite disponer de una línea de crédito para ser usada como medio de pago en la compra de bienes y/o servicios en aquellos establecimientos habilitados (la misma casa comercial o comercios adheridos). Por tratarse de una herramienta que permite disponer del crédito, contiene elementos de seguridad destinados a resguardar al titular de posibles fraudes.

La mayoría de los emisores de tarjetas de crédito están trabajando para que un futuro cercano, la tarjeta sea aún más segura, para lo cual al momento de efectuar una compra se deberá usar una clave secreta.

Comisiones

Son los costos asociados a las tarjetas de crédito por concepto de mantención o administración, que generalmente es cobrada sólo si existe un saldo por pagar y/o se han efectuado transacciones en el período. Además, la mayoría de las casas comerciales aplica comisiones por la prestación de servicios adicionales, como compras en cuotas, avances en efectivo, uso de cajeros automáticos, entre otros.

Cabe destacar que la ley permite al emisor de la tarjeta de crédito el cobro de estos cargos.

Cupo disponible

Es el monto aún no utilizado en la línea de crédito del tarjeta habiente que aún puede utilizar para efectuar compras, pagar servicios y obtener avances en efectivo.

Seguros asociados

Las tarjetas de crédito pueden tener asociados los siguientes seguros:

– Seguro desgravamen: Se trata de un seguro asociado al crédito, de tal forma que si el titular fallece, el total de la deuda queda cancela, sin que los familiares deban incurrir en gastos.

– Seguro de desempleo, incapacidad temporal y/o enfermedades graves: Estos seguros cubren la deuda contraída con el emisor en caso de desempleo involuntario, incapacidad temporal o de alguna enfermedad grave del titular, generalmente con una cobertura máxima por evento.

– Seguro de fraude: La legislación establece que, sin necesidad que los usuarios contraten un seguro, los bancos deberán hacerse cargo de reponer el dinero en casos de extravío, hurto, robo o fraude de tarjetas de crédito, débito, prepago, o cualquier otro sistema similar, además de los fraudes en transacciones electrónicas. En caso que el banco estime que hubo dolo o culpa grave del usuario, puede iniciar un proceso judicial, y una vez que termine ese proceso, se define si se repone o no el dinero total.

Tasa de interés

Es la compensación que espera recibir el que entrega un crédito. En el caso de las tarjetas de crédito, el que presta es el emisor de dicha tarjeta (casa comercial), y la tasa corresponde a un porcentaje del crédito otorgado. Dicho interés no puede exceder de la Tasa Máxima o Tasa Máxima Convencional por invertir.

Tasa de interés máxima convencional

Es el límite superior que puede alcanzar la tasa de interés y corresponde a un 50% más que el Interés Corriente. Es fijada por la Superintendencia de Bancos e Instituciones Financieras y la trasgresión a este límite está sancionada por la ley 18.010 (Artículo 6).

Avance en efectivo

Es un retiro de dinero en efectivo efectuado con la tarjeta de crédito, el que, generalmente, se obtiene del cupo disponible. Este avance se paga en según las cuotas y el interés pactados con el emisor.

Estado de cuenta

Documento periódico a través del cual el emisor de la tarjeta informa detalladamente al cliente acerca de los movimientos u operaciones realizadas en un período de tiempo determinado (generalmente 30 días), llamado Periodo de Facturación.

El Estado de Cuenta debe informar al menos: Nombre del titular y número de la tarjeta; fecha del estado; fecha de vencimiento y monto mínimo de pago; detalle de las compras o usos de servicios, registrados en el período informado, que indique el nombre del establecimiento, la fecha y el monto; avances otorgados (fecha y monto); intereses (tasa, monto y período sobre el que se aplican); otros cargos (concepto y monto); pagos efectuados por el titular (fecha y monto); saldo adeudado a la fecha y monto disponible y tasa de interés que rige para el período siguiente.

Pago mínimo

Algunas tarjetas cuentan con la opción de efectuar un pago mínimo mensual, que es menor que el pago total facturado en el período. Lo que se debe tener claro es que la diferencia entre los facturado y lo pagado, genera una nueva deuda (revolving). Siempre es recomendable pagar el monto total de la deuda facturada en el período, salvo que existan condiciones particulares que no lo permitan.

Crédito rotatorio (revolving)

Al cancelar el pago mínimo establecido en el Estado de Cuenta, se genera un saldo (diferencia entre lo facturado y lo pagado), que origina una nueva deuda (revolving) a la que se le aplica la tasa de interés vigente para el nuevo período y se suma al saldo de deuda de esta modalidad, correspondientes a los períodos anteriores, si existieren. Esta deuda puede ser pagada por el cliente de manera diferida en el tiempo.

Morosidad

Se incurre en morosidad, cuando un cliente no paga su cuenta en la fecha de vencimiento de la misma. Si se paga un monto que no alcanza a cubrir el total facturado en el período, la diferencia no pagada pasará a constituir un monto en mora, salvo que se utilice la fórmula del revolving.

El emisor de la tarjeta está facultado legalmente para cobrar intereses sobre el monto adeudado y gastos de cobranza en que incurra. Por ello es importante no atrasarse en los pagos. Si tiene algún apuro, lo más recomendable es refinanciar su deuda.

Los montos y condiciones que los emisores pueden cobrar por concepto de gastos de cobranza, se encuentran regulados por la Ley de Protección de Derechos de los Consumidores (Ley 19.496)

Endeudamiento

Es la suma de los compromisos de pago adquiridos que deben estar considerados en el presupuesto familiar.

Sobreendeudamiento

El sobreendeudamiento se produce cuando se adquieren muchos compromisos de pago que finalmente no se pueden cumplir por diferentes motivos. Muchas veces esta situación ocurre por el uso de varias tarjetas de crédito, lo que dificulta la capacidad para cubrir el pago mensual de cada una de ellas.

Antes de tomar la decisión de comprar en cuotas es importante informarse de las condiciones de éstas y del valor que se pagará por el producto. Para hacer más simple esta operación, ponemos a disposición de los consumidores una calculadora que permitirá entender cómo opera este proceso.

Antes de tomar la decisión de comprar en cuotas es importante informarse de las condiciones de éstas y del valor que se pagará por el producto. Para hacer más simple esta operación, ponemos a disposición de los consumidores una calculadora que permitirá entender cómo opera este proceso.

*Simulación exclusivamente referencial.

Porque el acceso al crédito es una herramienta que puede tener múltiples beneficios si hacemos un correcto uso de ellas, a continuación ofrecemos una serie de consejos prácticos. Compre en sitios web que cumplan con lo protocolos de seguridad:

– Verifique que el sitio web al que ingresa tenga al inicio del buscador un candado, esto ayudará a que su información este más segura. Otro protocolo de seguridad que debe verificar es la “S” al final del http, que aparecerá de la siguiente manera: https//… ¡Así su información personal y bancaria quedará cifrada! Dificultando el fraude.

Cierre la sesión de su cuenta en el computador: No deje su sesión abierta en ningún lado ni utilice la opción “recordar contraseña”, ya que si el computador no es de uso personal puede correr riesgos y en caso que le roben el celular tendrán acceso instantáneo a sus cuentas.

No haga clic en cualquier link: Evite presionar links en correos y anuncios desconocidos.

No todas la redes wifi son seguras: Utilice redes wifi seguras para realizar transacciones, evitando las redes públicas.

Conozca sus derechos y deberes como comprador: Infórmese sobre las políticas de privacidad y devolución antes de comprar.

No olvide revisar sus Estado de Cuenta: Revise su Estado de Cuenta cada cierto tiempo, en caso de cualquier cobro extra.

Evite fraudes online: Con el fraude online los estafadores buscan robar datos y claves para sacar dinero de las cuentas. Una de las formas más comunes es que enviar un mail, con un diseño muy parecido a una entidad financiera, invitando a abrir un enlace o descargar un archivo. Ningún banco o entidad financiera envía mails con enlaces y jamás pedirán, a través de este medio, sus datos personales. Si ya hizo clic e ingresó sus datos, debería: llamar de inmediato a la institución financiera, bloquear su cuenta y tarjetas y cambiar sus claves de acceso. Además debe revisar frecuentemente su app para detectar cualquier movimiento sospechoso o inusual.

Cuide sus tarjeta de clonaciones: Una de las clonaciones que más ha crecido es la de los skimmers en las máquinas, donde desliza la tarjeta para pagar un producto o servicio. En este caso, los estafadores hacen lo siguiente: cambian el equipo real por uno adulterado, por lo que en cada transacción se roba la información de la banda magnética de la tarjeta y el PIN. Por eso, siempre trate de utilizar el chip o sistema contactless de su tarjeta de crédito para que no tenga este tipo de problemas. Si nota algo raro en la banda magnética de la máquina, le recomendamos bloquear de inmediato la tarjeta y dar aviso al banco o entidad financiera emisora de su tarjeta para evitar riesgos.

Fuente: Edu

Comprar un seguro no es un gasto, al contrario, debe verse como una inversión dirigida a salvaguardar el bienestar propio y de la familia, así como un medio que permite contar con un verdadero respaldo frente a situaciones inesperadas.

Uno de los problemas en la planeación financiera surge de acontecimientos no deseados que pueden romper el flujo de ingresos del individuo, es decir, un imprevisto puede imposibilitarnos el mantener el nivel de ingresos por nuestro trabajo, lo que provocará un efecto negativo en el bienestar familiar. Algunos son riesgos que no podemos predecir cuando sucederán y otros que estamos seguros se realizarán, pero que en ocasiones no se les da la suficiente importancia, ejemplo:

Una forma para disminuir o eliminar el efecto negativo de estos imponderables son los seguros, los cuales consisten en un sistema que permite prever las consecuencias económicas de los hechos futuros o inciertos, cuya eventual realización teme el asegurado y, por tanto, busca anular totalmente sus efectos o remediarlos en gran medida.

Existen 5 tipos de seguros básicos que hay que evaluar:

La razón para contratar un seguro radica en que nos protege contra alguna contingencia que se presenta en diversas etapas de nuestra vida:

| Seguros después de la muerte beneficiarios. | Seguros que protegen a la persona. | Seguros para protegen a bienes materiales |

| a. Vida | a. Gastos Médicos Mayores | a. Automóvil |

| b. Gastos funerarios | b. Retiro | b. Casa |

| c. Saldos de tarjeta de crédito | c. Dotal |

Es importante entender las características que un seguro ofrece:

El primer paso para cobrar un seguro es denunciar el siniestro ante la compañía de seguro, para que se realice el informe de liquidación.

Hay varios pasos que se deben seguir para hacer valer el cobro de un seguro:

– Seguros Vehículos Motorizados: 60 días.

-Seguros Marítimos Cascos o Avería Gruesa: 180 días

Ambos plazos son corridos y se cuentan a partir de la fecha del denuncio.

Fuente: SVS

En esta nueva sección, usted podrá encontrar una descripción de los principales tipos de seguros existentes en el mercado y aquellos aspectos a considerar al momento de evaluar su contratación. Asimismo, se entregarán antecedentes relevantes para solicitar el pago de un siniestro.

1.- SEGURO DE CESANTIA:

El seguro de cesantía es un tipo de seguro que cubre el pago de un determinado número de cuotas de una deuda en caso de cesantía o desempleo involuntario del asegurado. No cubre causales de renuncia, término de la relación laboral por vencimiento del plazo convenido y el término de un trabajo o servicio que le dio origen.

Este seguro se ofrece, generalmente, en conjunto con determinados tipos de crédito, como los hipotecarios, de consumo, tarjetas de crédito bancarias y comerciales.

Su contratación es de carácter voluntario, sin embargo, es frecuente que al momento de otorgar un crédito las partes puedan convenir su contratación.

Este seguro se puede contratar directamente con una compañía de seguros generales o por medio de corredores de seguros.

¿A quién está dirigido?

Este tipo de seguro está dirigido a aquellos trabajadores dependientes con contrato indefinido. Puede ser contratado para cubrir la pérdida de ingresos de este tipo de trabajadores. Si usted está jubilado o es dueña de casa, no necesita este tipo de seguro.

¿Cómo cobrar este seguro?

En caso de quedar cesante, debe dar aviso y denunciar el siniestro a la compañía dentro del plazo que está indicado en su póliza, adjuntando la documentación que acredite el hecho de haber quedado cesante, esto es, su finiquito.

Para efectos del primer pago del seguro, en general, suelen exigirse los siguientes documentos:

Para efectos de las cuotas posteriores, debe efectuarse la solicitud respectiva, acreditando mantener la condición de cesantía. Para ello, pueden requerirse los siguientes antecedentes:

¿Qué deben tener en cuenta para contratar este seguro?

Antes de firmar la propuesta de seguro, debe tener en claro lo siguiente:

La contratación del seguro de cesantía implica tener un contrato laboral vigente, por lo tanto, una persona pensionada no puede contratar este tipo de seguro.

Lea detenidamente y asegúrese de que comprende la propuesta de seguro antes de suscribir el contrato, así como de las condiciones generales de la póliza.

Al contratar un seguro es necesario tener en cuenta que el Asegurado tiene derechos y deberes.

Como asegurado usted tiene derecho a:

En caso de siniestro, usted tiene derecho a:

Como asegurado usted tiene los siguientes deberes:

Además del deber de informarse responsablemente y leer los documentos que se le presenten para contratar un seguro, de manera tal de comprender el contenido y las características de los servicios ofrecidos, como asegurado usted tiene obligaciones especiales que cumplir, las que forman parte de la de la póliza del seguro:

No olvide que el incumplimiento de los deberes como Asegurado podría significar el rechazo del pago de la indemnización o el término del contrato de seguro.

Además, las pólizas pueden establecer obligaciones especiales al tipo de riesgo asegurado.

En caso de siniestro, en algunos casos se exige el cumplimiento de determinados trámites o gestiones obligatorias, los que dependerán del tipo de seguro contratado. Entre estos, cabe mencionar a modo de ejemplo, los siguientes:

Asimismo, las Compañías de Seguros deben cumplir con obligaciones, algunas de éstas son:

Los Corredores de Seguros también deben cumplir con obligaciones, algunas de éstas son:

Fuente: SVS

En la última década es posible apreciar un cambio en el perfil del consumidor. Distintos elementos han influido en su comportamiento: el aumento de las expectativas de vida combinado con una declinación de la natalidad; un mayor nivel de instrucción; la paulatina incorporación de la mujer al mundo laboral, lo que trae consigo un consumidor femenino más calificado, con menos tiempo y, que, por lo tanto, privilegia hábitos que implican ahorro en tiempo y energía.

Otro cambio que evidencia el Censo de 2002, -según constata el libro Retail en Chile, de la Cámara de Comercio de Santiago- es el crecimiento en el número de viviendas, las cuales presentan una mejoría tanto en su infraestructura como en su equipamiento, lo que implica un mejoramiento en la calidad de vida de las personas. Y con ello el incremento de la compra de bienes durables.

Junto con ello, se aprecia un mayor acceso a los artículos electrónicos de uso masivo, como televisores, refrigeradores, lavadoras y teléfonos celulares, entre otros.

La penetración de Internet -asegura el mismo libro- redunda en un consumidor informado y demandante, que puede comparar precios e incluso adquirir bienes importados sin salir del país.

En este contexto, el retail detectó las necesidades emergentes del consumidor y apostó por un segmento de la población que por su perfil de riesgo no tenía acceso al crédito en el sistema financiero.

La decisión no estuvo exenta de problemas. Este grupo social, mayoritariamente conocido como C2 y C3-D, no tenía incorporado el hábito ni la constancia que conlleva la compra en cuotas, por lo que, durante varios años, las casas comerciales se vieron enfrentadas al desafío de educar a los clientes y no elevar sus índices de morosidad.

El proceso fue lento y requirió de gran esfuerzo en términos de información al cliente, pero finalmente rindió sus frutos. Hoy ese segmento es considerado buen pagador. Tiene asegurado un acceso permanente a bienes y servicios que hace algunos años parecían inalcanzables y ha mejorado notoriamente su calidad de vida.

El mayor acceso al crédito ha ido de la mano del fenómeno de mayor movilidad social en el país, condición ineludible para acortar la brecha de las desigualdades. El acceso al crédito que han brindado las casas comerciales y otros actores nuevos que, en conjunto, representan más de un tercio del mercado total ha permitido otorgar una mejor calidad de miles de familias chilenas.

En el período que va entre los Censos de 1992 y 2002, el acceso a bienes provenientes del retail aumentó significativamente. El equipamiento de los hogares en el país exhibe avances contundentes: la tenencia de televisores aumentó de 53% al 87%; la de refrigeradores pasó de 55% a 82%; las lavadoras de 37% a 79% y la de los microondas, de 4% a 30%. Se estima que en la actualidad más de un 70% del consumo de bienes durables se realiza a través de créditos de consumo, mientras que hace sólo tres años dicha proporción era inferior al 45%.

No sólo se ha democratizado el crédito, sino que también se ha descentralizado, ampliando su penetración en regiones. Estimaciones de la Cámara de Comercio de Santiago (CCS) indican que el crédito otorgado fuera de Santiago por las grandes tiendas es porcentualmente mayor que las colocaciones en la Región Metropolitana.

Producto del crecimiento y la globalización, el segmento D ha sufrido cambios que le han permitido participar activamente de la sociedad de consumo. Se trata de familias con ingresos entre $250 mil y $450 mil mensuales, que representan cerca del 37% de la población.

De acuerdo a cifras de Adimark, este grupo consume anualmente US$12.000 millones, 17% del total del país. “Antes éste era un mercado invisible, inexistente, pero el grupo D dejó la pobreza y entró en la categoría de clase media. Hoy tiene acceso a bienes, servicios y un nivel educacional que antes no tenía. La mayoría de los hijos de este grupo termina la educación media. Es un cambio no sólo económico, sino también cultural”, afirma Roberto Méndez, presidente de la empresa de investigación de mercado.

Dentro de este segmento se encuentra un grupo con mayor poder adquisitivo, denominado D+ o C4 –definición que acuñó McCann Erickson- que está compuesto por aquellas personas que tienen un trabajo estable, ingresos fijos y que, en su mayoría, son propietarios de sus casas o están en vías de adquirirlas.

De acuerdo al estudio de McCann Erickson, el segmento C4 tiene tarjeta de crédito, productos electrónicos, gasta el 21% de su ingreso en alimentación y tiene espacio para ahorrar una porción de sus ingresos.

Además, según los datos obtenidos, tienen plena conciencia de los gastos y se ajustan a sus ingresos. Si se endeudan, se programan de tal manera de poder hacer frente a sus créditos.

En esta misma línea, los sociólogos Rodrigo Salcedo, Alejandra Rasse y Juan pardo en el libro “El arte de clasificar a los chilenos”, plantean una serie de transformaciones estructurales –entre ellas la masificación de la educación- que permiten entender la nueva distribución social en Chile.

Es así como proponen una nueva segmentación, según la cual el segmento ABC1 sube de 10% a 15%, mientras que el D, baja de 35% a 25%. Y de ese 25%, sólo el 10% está en situación de vulnerabilidad crónica. En tanto, los grupos medios-bajos (C3), representan el 30% de la población. Y el C2 (grupos medios-medios) aglutina a un 15%.

De esta forma, la masa trabajadora con ingreso estable crece, con lo cual surge un consumidor nuevo que aspira a mejorar su calidad de vida y la de su entorno familiar.

Hoy estamos viviendo la ‘digitalización del consumo’, que promueve nuevos patrones de compra y donde el consumidor está jugando un rol cada vez más relevante al estar más conectado y con mayor poder de decisión.

El consumidor actual está más informado y globalizado. Es más selectivo, exigente y menos leal a las marcas. Con un solo click, puede comparar fácilmente precios y calidades, pudiendo comprar en cualquier momento y desde cualquier lugar. Esta instantaneidad está generando múltiples exigencias a las empresas, las que están concentrando todos sus esfuerzos por desarrollar una oferta que responda a sus necesidades. A esto se suma el surgimiento de grupos emergentes con identidad propia como las mujeres, la tercera edad y los adolescentes, que tienen sus propias exigencias como consumidores.

Este escenario ha generado nuevos desafíos para las empresas, las que se han enfocado en mejorar la experiencia de compra del cliente. Variables como ‘tiempo de entrega’ y capacidad de respuesta frente a la oferta omnicanal que han desarrollado las compañías, sobre todo a través de sus plataformas de e-commerce, son un constante reto para la industria.